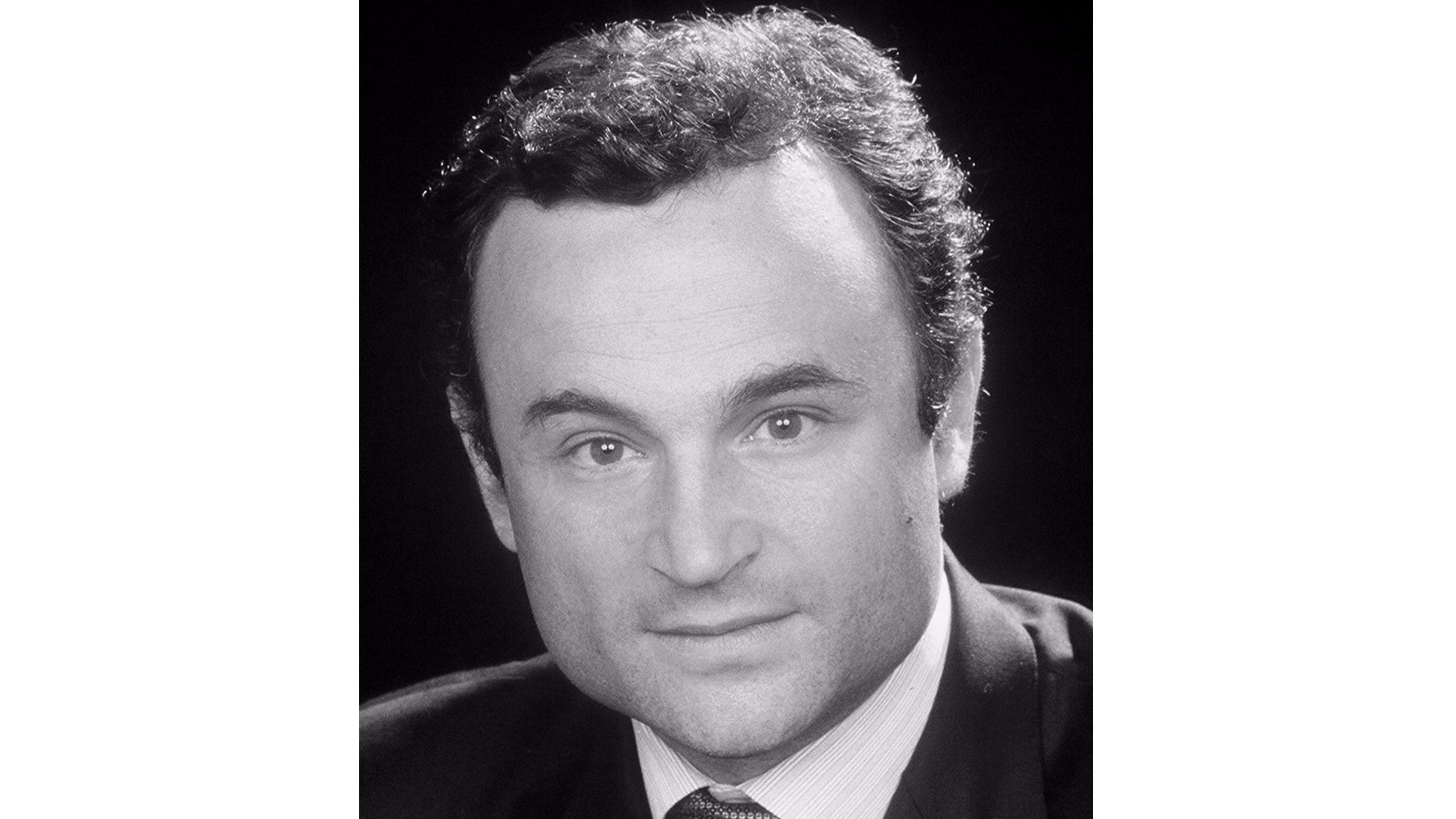

F. Stolar (Sagard) : « Alvest, c'est d'abord un pari d'investisseur »

Frédéric Stolar n'est pas le genre de personne à y aller par quatre chemins, affirmant d'entrée de jeu que « Sagard est peu présent dans les médias afin de garantir une forme de confidentialité aux familles qui lui font confiance ». Et quelles familles ! C'est l'un des plus beaux réseaux de noms d'influences de la place qui s'est constitué autour du fonds de private equity : la famille d'origine canadienne Desmarais bien sûr, qui est à l'origine de l'activité, mais aussi Dassault, Peugeot ou d'autres rattachées à des groupes du CAC 40. Si la discrétion est donc de rigueur chez ce spécialiste de l'investissement dans des entreprises non cotées du mid-market en France (entre 50 et 300 millions d'euros de valeur) –, on retrouve dans son portefeuille des sociétés telles que le distributeur Grand Frais ou le chimiste Safic-Alcan –, elle l'est un peu moins lorsqu'il s'agit d'évoquer « l'une des plus belles histoires de la maison », Alvest.

L'associé fondateur de Sagard le concède volontiers, « Alvest, c'est d'abord un pari d'investisseur ». Faire ce type de d'acquisition en 2015, au vu des fondamentaux de l'entreprise et de l'activité de fabrication d'équipements aéroportuaires, très liée aux cycles du trafic aérien, cela requérait une bonne dose « d'intuition et surtout de confiance dans l'équipe de direction emmenée par Jean-Marie Fulconis ». Pour Frédéric Stolar, beaucoup de fonds n'y seraient pas allés, mais c'est exactement pour ce genre de deal qu'il aime son métier et les responsabilités qu'on lui a confiées. Son vrai « plaisir» dit-il, est à rechercher dans des dossiers qui échappent aux processus d'enchères « pour se cristalliser dans une relation d'homme à homme, de dirigeant-actionnaire à investisseur ». Loin de prétendre que son instinct n'a jamais connu de faille, M. Stolar se réjouit à l'idée de pouvoir continuer à soutenir Alvest dans le cadre d'un nouvel LBO arrangé par le duo Ardian-CDPQ. Le fonds Sagard réinvestit à cette occasion 100 millions d'euros, ce qu'il avait érigé comme condition sine qua non à la conclusion d'un deal. Leader mondial du Ground Support Equipment (GSE) avec 550 millions d'euros de revenus (350 millions en 2015), 80 millions d'euros d'Ebitda et 23 % de part de marché, Alvest n'a probablement pas eu à se faire prier pour voir son partenaire de long terme rester à ses côtés. Pour sa part, Sagard récolte ce qu'il a semé. De la confiance et de la transparence.